初めまして。

夫婦共働きで日々勉強に奮闘中の”おきな”です。

私は2022年の4月から楽天証券でつみたてNISAを始めたど素人です。嫁の方はSBI証券で2022年の10月から始めて、両者を見比べやすくしました。どちらも始めて初年度というのもあり、まぁまぁなスタートだと思います。

近年コロナ禍での外出自粛、ロシアのウクライナ侵攻による世界経済の悪化、相次ぐ値上げラッシュ、超低金利時代の到来で投資に興味を持ち始める方が増えているようです。

そんな中、初心者にオススメなのが、お国推奨の制度「つみたてNISA」

2001年に政府が掲げた『貯蓄から投資へ』のスローガンの元、老後の資金問題・年金確保、超低金利時代、税率・物価の値上げ、と家庭に厳しい経済環境を変えるべく、個人で資産を確保し育てる流れに変わりつつあります。

投資に関しては、勉強する機会が無くなかなか触れる機会がないので危険な印象を持たれる方が多いと思います。ですが、初心者にも優しいお国の制度を利用すれば中々に面白い資産運用ができます。

今回は、そんな投資に関して

初めてみたいけどちょっと怖いと感じる方

初めてみたいけどやり方がわからない方

証券口座選びで悩まれている方

にちょっとの勉強、ちょっとの知識でも始められるつみたてNISAの概要と、初心者におすすめの証券口座2選をご紹介していきたいと思います。

投資とは

まず初めにつみたてNISAのお話をすると「投資でしょ!そんな危ないのやらないよ」って方が多くいます。また、「なにそれ?」と言う方もまだチラホラいるのも事実です。

実際私もその存在を知らなかったし、いざやるとなったときは不安でしょうがなかったです。ですがリスクを抑えしっかり知識を身につければ問題ありません。

ではそもそも投資とは、、、と言うところから触れてみると。

みなさんが投資に関して危ない印象を与えている要因は投資と勘違いしやすい投機にあると思われます。なので、まずはその2つの違いから解説していきます。

投資とは

長期的に資金を投じること=投資家

その企業の未来に可能性を見出し株を買い、長期にわたり保有し運用することで複利をきかせ、利益を得ることにあります。

これを株式投資、投資信託などがあり13種類あります。

また複数の出資者から資金を集めて不動産に投資し、家賃収入や売却益などを分配金で得るREIT(不動産投資信託)。不動産に投資し家賃収入や土地などの売買によって利益を得る不動産投資があります。

投機とは

短期間の機会に投じること=デイトレーダー

これが多くの方がイメージしているもので、安い時に買い高い時に売る取引です。

価格変動を常に気にする必要があり説明上では至ってシンプルで簡単な方法ですが、価格が下落した時に買い・高騰した時に売るやり方で、勝ち続けることはプロでも至難の業になります。

これがいわゆる投資は危険だと印象付けられる元ではないでしょうか。

仕組み

2008年1月から開始した制度で正確には「少額投資非課税制度」の名称で、その中に一般NISA・つみたてNISAがありそれぞれの特徴があります。

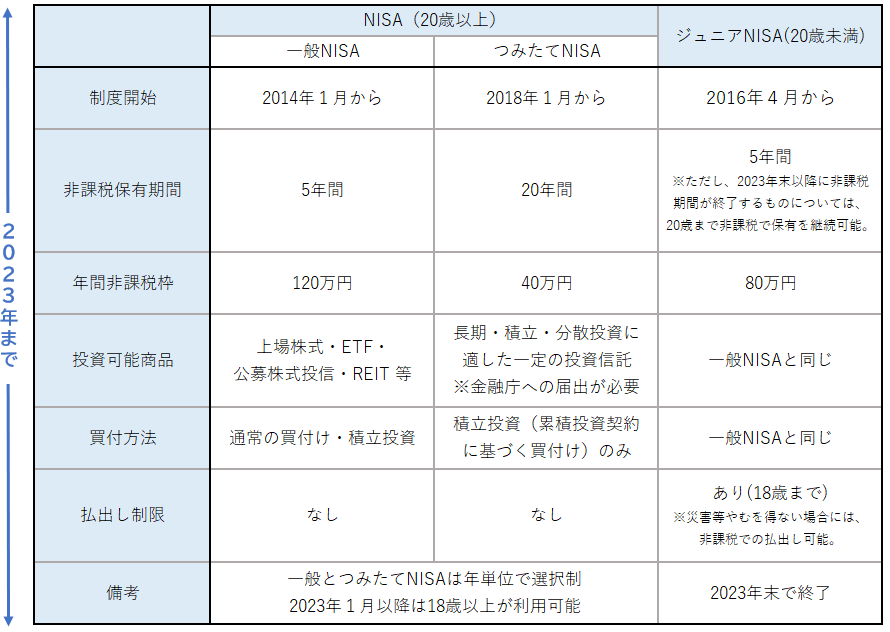

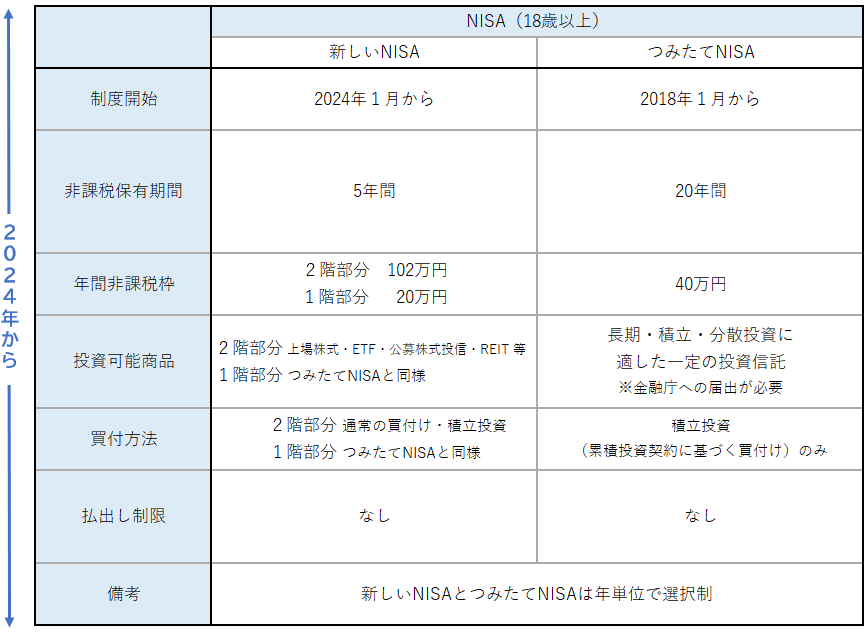

一般NISA・つみたてNISAの違いは下表の様になります。

※金融庁ウェブサイトより引用

※金融庁ウェブサイトより引用

非課税保有期間

つみたてNISAの運用期間は20年と長くその間に出た、配当金・分配金・売却益に本来は20.315%の税金がかかりますが、NISA口座での利益には非課税になります。

非課税期間の終了時期は、積立を開始した年から数えて20年目の年末までなので、その年の1月に初めても12月に初めても、その年の買付分の終了時期は20年目の年末になります。

年間非課税枠

つみたてNISAの年間の非課税投資枠は40万円までとなり、その年の未使用分の非課税投資枠は翌年の投資枠に繰越されないので「1年40万まで」の上限に制度の改正が加わらない限り変更はありません。

投資可能商品

長期の積立・分散投資に適した一定の投資信託が対象になり以下の要件を満たしているものになします。

- 販売手数料がかからない(ノーロード)

- 信託報酬が一定水準以下に限定

- 過去1年間に負担した信託報酬の概算金額を通知すること

- 信託契約期間が無期限または20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合を除き、デリバティブ取引による運用を行っていないこと

※金融庁サイトより引用

難しい言葉が並んでいて全くわからないと思われますが、要は購入時の手数料がかからず運用期間中の管理費用が水準以下ですよ!運用期間も20年以上か無期限です!と言うところに着目できれば問題ありません。

買付方法

投資信託をつみたてNISAのNISA口座で買い付ける場合は、積立投資一択になります。

投資信託を購入するときの設定に基づき、決まったタイミングに決まった金額で自動的に買い付けてくれるので、安い時に買い損ねたり高い時に焦って買ってしまう損を避けるのに適しています。

この購入方法を『ドル・コスト平均法』と呼びます。

払い出し制限

運用資金を手元に戻したいときは、売却することでNISA口座から払い出す事ができます。

その際の売却には最初に購入した口数から順番に売却されますが、できる事なら20年と非課税での運用期間があるのでしっかり期間分運用していけるといいですね!!

つみたてNISAのメリット

収益が最長20年間非課税

保有している商品を売却したときに得る売却益や、投資信託の分配金は本来課税対象ですが、つみたてNISA口座では非課税で受け取りができます。

しかし、つみたてNISAの対象商品には分配金を出す投資信託が少ないのが現状です。理由は、つみたてNISA制度の目的が「長期・積立・分散」にあるからです。

金融庁が認めた金融商品のラインナップ

つみたてNISAで購入できる投資信託には、金融庁が認めた優良ファンドしか載ることができません。

購入手数料は0円(ノーロード)、信託報酬(運用中の管理に掛かる手数料)が一定水準以下(低コスト)、分配頻度が少ないこと、と長期で運用するには抑えておきたい費用が低コストで済むのは初心者にはとても嬉しいです。

ドルコスト平均法で買付額が一定

つみたてNISAでは年間40万までの上限が設けられているので、毎月100円から33,333円の幅で自分の余剰資金から可能な額を一定で購入できます。

購入した商品の価格が高い時には少なく購入し、安い時には多く買うことができ、平均的な購入単価を安くすることができます。

100円からの少額投資が可能

一般の株式の投資になると売買単位が100株に統一されて十数万円が必要ですが、つみたてNISAの対象商品の投資信託は100円からの買い付けが可能で誰でも気軽に始められます。

最初は不安で様子見をしたい時には、1000円から初めて元本割れの状況を慣れさせるにもいいと思います。

最初の1年は、元本を上下して、投資額に対してほぼ同額の運用成績でしたね!!

買うタイミングを心配する必要がない

つみたてNISAでは長期の運用が目的なので、ドル・コスト平均法を使って定期的に定額を積み立て、平均的な購入単価を安くすることができるので、買うタイミングの心配が不要になります。

なので、投資する上での確認の手間が省けるので時間の分散ができ、他のことに時間を有効活用できます。

つみたてNISAのデメリット

元本割れのリスクもある

商品の価格変動に一喜一憂し、損失が出ているときにそれ以上の損失を抑えたいが為にマイナスの時に焦って売却してしまうと、元本割れで損失になってしまいます。

そうならない為にも経済動向への理解をし、正しい情報を得て投資に向き合うことが大切です。

また、商品選びにはしっかり情報収集し成長する投資信託を選ぶことが大切です。

非課税枠の繰越ができない

年間の非課税投資枠が40万までなので、その年に使いきれなかった投資枠はそのまま切り捨てられ、翌年の非課税投資枠は40万にリセットされます。

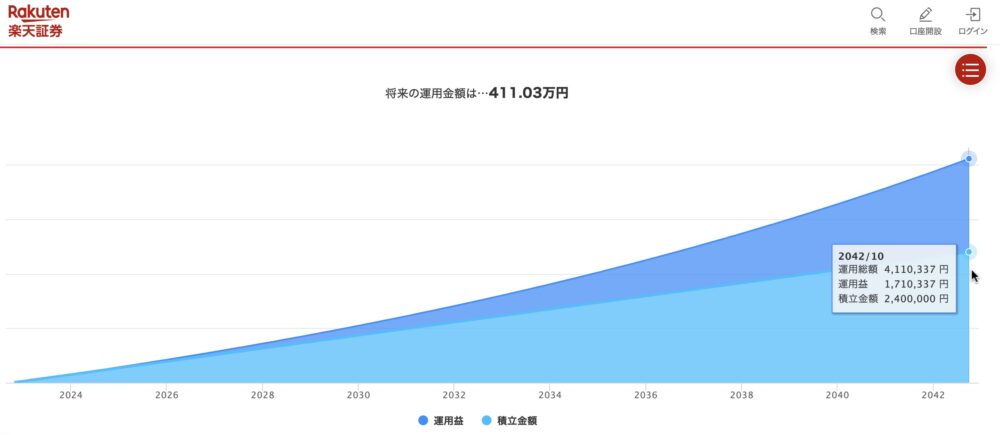

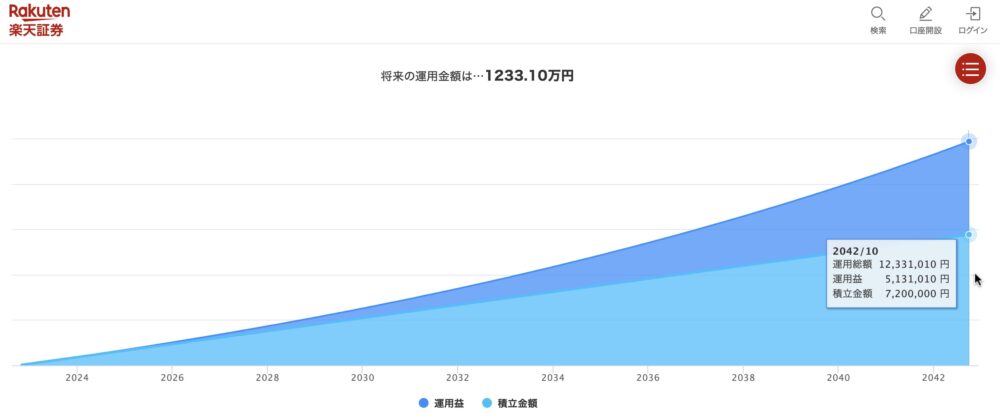

下図は楽天証券の積立かんたんシミュレーショから引用したものです。

年間1万円を5%で運用した場合の20年後

『積立金額240万に対して411万の運用総額』

年間3万円を5%で運用した場合の20年後

『積立金額720万に対して1233万の運用総額』

年間1万の積み立てで5%の年利でも2倍の含み益になり申し分ないですが、3万でしっかり満額近く投資した分将来の運用金額には大差が生まれるので、積立金は無理なく余剰資金を確保し繰越されない分年間の非課税投資枠はしっかり使い切る方が税制上大いに特に使えます。

非課税枠が少ない

つみたてNISAの上限枠が40万に対して一般NISAの方は年間120万と3倍の金額差になっています。

つみたてNISAは余剰資金の少ない初心者向けで、経験と資金に余裕のある場合は一般NISAでの資産の拡大を狙うのも有効だと思います。

損失が出た場合の税制上のメリットが受けられない

これは少し難しい話になりますが、課税口座には運用商品を売却したときに出た損失を、利益が出ている他の商品と差し引き(相殺)できる「損益通算」「繰越控除」という制度があります。

ですが、つみたてNISAはそもそも非課税口座なので利益が出ても課税されないし、損をしてても運用期間中は回復を待つのみになります。

下図は全て課税口座で運用した場合と、NISA口座と課税口座で運用した場合の損益通算・繰越控除の有無で税額を比較したものです。

※あくまで税額差の例をしたもので実際の運用商品の売却時はしっかり回復を待ちましょう。

※三菱UFJ銀行サイトより引用

※三菱UFJ銀行サイトより引用

例2は税額上でも損失上でも痛い金額になるので、損失が出ている時の焦った売却はさけるべき!!

オススメの証券会社

楽天証券

※楽天証券サイトより引用

※楽天証券サイトより引用

主要ネット証券のひとつ。

楽天証券の魅力は初心者でも見やすい画面と楽天経済圏での優遇にあります。

取引でポイントが貯まり、条件達成で楽天市場のSPUも上がり、資産運用でもお買い物でもポイントが貯まり、そのポイントを投資に回すこともできます。楽天経済圏での生活をしている方には抑えておきたい証券口座ですね。

ポイントもさる事ながら、手数料も業界最安水準とコスパも素晴らしく、取り扱いの投資信託数も豊富な商品ラインナップになっていて様々な運用ニーズに対応できます。

SBI証券

※SBI証券サイトより引用

※SBI証券サイトより引用

主要ネット証券のひとつ。

ポイントの種類がTポイント/Pontaポイント/dポイントから選べポイント活用の選択肢が広いです。また、三井住友カードでのクレカ積み立てで0,5%~最大2,0%のVポイントが同時に貯まります。

また、取引手数料が他証券よりやすく、多く取引する方には抑えておきたいポイントだと思います。

まとめ

いかがでしたか?ざっくりでもつみたてNISAについての知識が身についていれば投資への一歩に踏み出す時かもしれませんね。

私自身は、投資というものに触れるようになり考え方や価値観の捉え方が変わったものがあります。

- 銀行預金も一種の投資なんだと思わされた

- 時事ニュースでの企業・経済の動向に目を向ける様になった

- お金持ちの遊びではなく、一般人がお金持ちになる為の手段

- お金持ちになりたいならお金持ちの真似をする

- 収入が給料の1本体制の危機感

あなた自身も投資をやることにより確実に価値の見方が変わると思うので、初めの一歩として『少額投資非課税制度』の「つみたてNISA」をぜひ活用してみるのが最適だと思います。

給与の1本に頼らず、副収入もとを増やすのに資産にも働いてもらうのは合理的だと思いませんんか?そこで資産に働いてもらうには準備する物があります。お金持ちは必ず保有している証券口座です。

ですが、つみたてNISAを開始するのにまず悩むのが、どこの証券口座にするかだと思います。上記でお勧めした主要ネット証券の2社では取り扱いファンド数・100円からつみたて可能・投資頻度が毎月から毎日まで選べる・ポイント投資が可能と似通った部分が多いので、つみたてNISAをやる上ではそこまで大差がなくどこを選んだからといって損をすることもありません。

まずは少額からでも、主要ネット証券でつみたてNISAを始めてみてはいかがでしょうか? もし証券口座を変更したい場合は1年に1回は可能なので深く悩まず始めてみるのをお勧めします。

コメント